国务院办公厅日前转发中国证监会等七部门《关于加强监管防范风险促进期货市场高质量发展的意见》,明确要求“围绕提升大宗商品价格影响力、建设世界一流期货交易所,明确期货市场发展目标、路径和重点任务,逐项抓好落实”。

大连商品交易所表示,作为国家重要的金融基础设施,大商所将深入贯彻《意见》要求,借鉴国际最佳实践,结合国情市情实际,丰富产品、完善规则、强化监管、防控风险、扩大开放,持续提升大宗商品价格影响力,打造与金融强国、农业强国、制造强国、贸易强国相匹配的“中国价格”。

提升大宗商品价格影响力意义重大

大商所表示,大宗商品价格影响力是指特定市场形成的商品价格,对其他市场、尤其是国际贸易定价产生影响的能力,表现为价格使用的广泛性和资源配置的有效性。

大商所强调,我国大宗商品进出口规模大,提升与现货市场相适应的大宗商品价格影响力,有利于通过期货市场独特的近、中、远期层次化价格信号体系,更好地反映我国市场的供需关系变化和宏观经济走势,推动建立全国一体、科学合理、有机联动的“价格网络”;有利于促进引导资源要素有序流动,在产业链上优化配置、在区域间合理布局,助力保障产业链供应链循环畅通,促进全国统一大市场建设;有利于在更广阔的领域增强境内大宗商品价格在国际市场的辐射力、影响力,吸引更多的境内外交易者参与价格形成,促进市场相通、产业相融、创新相促、规则相连,加快推动建设贸易强国。

期货市场将发挥多重积极作用

大商所表示,经过30余年的发展,我国期货市场已经成为中国特色社会主义市场经济体系的重要组成部分,以专业所长服务实体所需,在提升大宗商品价格影响力上发挥了积极作用。我国期货价格已经成为国际大宗商品价格体系的重要组成部分。

一是期货价格有效性显著提高。多年来,在中国证监会的领导下,各期货交易所通过调整交割质量标准、优化交易结算规则、调整交割区域布局等措施,不断提高期货品种与现货市场的适配性,价格有效性显著提高。大商所主要品种期货价格与现货价格相关性平均值由2013年的0.68显著提升至2023年的0.91,套保效率平均值由42%提升至93%。

二是期货价格应用日益广泛。各期货交易所依托“强源助企”“商储无忧”“企业风险管理计划”“产融培育基地”等产业服务模式,对套保企业实施多种优惠措施,为企业提供精准化服务,着力提升产业客户参与度。2023年,大商所全市场产业持仓占比约33%,玉米、豆粕等品种产业持仓占比突破40%。与成熟市场相似,全球主要粮油企业均参与大商所期货市场。

三是国际价格影响力稳步提升。近年来,“中国价格”的影响力不断扩大。截至2024年9月,境内24个期货、期权品种以特定品种模式引入境外交易者,合格境外投资者可参与交易的期货和期权品种达到46个。随着有序推进“引进来”和“走出去”相结合的双向开放,多元化的市场参与主体共同形成了高质量的价格信号。

多措并举着力提升价格影响力

大商所表示,党的十八大以来,我国期货市场运行及企业参与的规范化程度明显提升,有力支持了国民经济平稳健康发展,但与实现中国式现代化和金融强国建设需要相比,还存在服务实体经济质效和价格影响力不强等问题。下一步,大商所将多措并举持续提升大宗商品价格影响力和市场竞争力。

一是丰富产品体系,提升价格发现的广度深度。坚持深入落实《意见》要求,着力完善商品期货市场品种布局,聚焦重点领域,沿产业链不断延伸,加快创新步伐,丰富商品期货期权交易工具,推动上市指数、均价等进一步满足企业精细化风险管理需要的合约。

二是坚持“一品一策”,统筹提升价格有效性。将持续贴合现货市场实际和产业发展需要,不断优化合约和规则制度,并与相关部门加强合作,营造有利于市场功能更好发挥、促进企业参与套期保值交易的制度环境。

三是建设科学有效的市场监管和风险防控体系。完善中国特色的期货监管制度和业务模式,扎实做好市场监管和风险防控工作,加强对各类交易行为的穿透式监管,强化高频交易的全过程监管,坚决抑制过度投机炒作。

四是深化产业客户和机构投资者培育,提升市场定价的专业化能力。加强与行业协会和地方政府合作,大力实施“产业客户参与度提升专项工程”。稳步推广组合保证金,降低企业套期保值成本。按照“新老划断”原则,提高市场参与者的准入门槛。

五是构建高水平对外开放格局,提升大宗商品价格国际影响力。本着看得清、管得住、放得开的原则,持续扩大高水平制度型开放。有序推动符合条件的商品期货期权品种纳入对外开放品种范围,允许合格境外投资者参与更多商品期货期权品种的交易。

免责声明:该文章系本站转载,旨在为读者提供更多信息资讯。所涉内容不构成投资、消费建议,仅供读者参考。

向新而行|第21届青

向新而行|第21届青

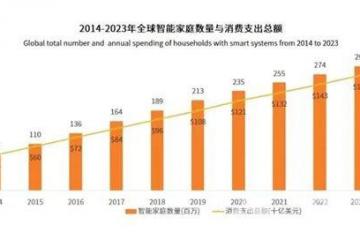

以“高质量”为引擎,智能家居产业怎

以“高质量”为引擎,智能家居产业怎 装智能家居没有零线怎

装智能家居没有零线怎

封阳台的看过来!别人家的大美阳台,

封阳台的看过来!别人家的大美阳台, 原来大多业主都在悄悄

原来大多业主都在悄悄

智能家居为什么从“伪需求”变成了“

智能家居为什么从“伪需求”变成了“ 智慧升级与绿色低碳同

智慧升级与绿色低碳同

Roca推出荣誉一体式智能座厕,升

Roca推出荣誉一体式智能座厕,升